2025년은 BTS 완전체와 위버스 유료화

산업 내 앨범 감소와 BTS/블랙핑크 부재, 그리고 어도어 이슈 외에도 동사를 둘러싼 다양 한 노이즈들이 주가의 하방 압력으로 작용했다. 다만, 앨범 감소 이슈는 거의 마무리되는 수순으로 확인되며, BTS의 컴백은 하이브 뿐만 아니라 산업 전반적인 트래픽 확대를 가져 다 줄 것이다.

앨범의 반등 폭이 낮다 하더라도 BTS의 컴백과 위버스의 유료화라는 강력 한 2개의 성장 모멘텀이 있으며, 2팀 이상의 신인 그룹도 데뷔 예정이다.

올해 실적 기저 영향이 큰 것도 사실이지만 BTS의 완전체 활동 시 예상 매출액은 1조원 이상으로 향후 2 년간 뉴진스의 활동을 보수적으로 제외하더라도 2배에 가까운 이익 성장이 예상된다.

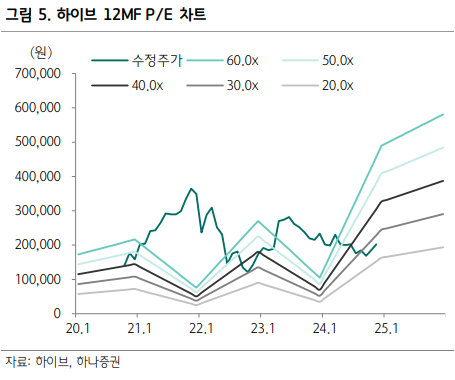

하이브를 지속 최선호주로 제시하며, 잠재적으로 시가총액 12~13조원 수준까지는 상승 여 력이 충분할 것으로 예상된다.

4분기에는 세븐틴/TXT/BTS 진/엔하이픈/아일릿/투어스 등 주요 아티스트들의 컴백과 세븐틴의 일본 돔 투어 포함 약 98만명의 투어가 반영되면서 845억원(-5%)의 영 업이익을 기록할 것으로 예상한다.

또한, 12월에는 디지털 멤버십 카드, 광고 없는 영상 시청, VOD 오프라인 저장 등 위버스의 디지털 멤버쉽을 통한 유료화도 시작된다.

2025년은 신인 남자 2팀 이상 데뷔 및 BTS 완전체

2025년 6월 BTS의 완전체(제대)를 앞두고 이들의 팬덤이 여전히 견고한 지에 대한 질문이 많다.

단순 음원 성적 관점에서 보면, 최근 로제의 솔로곡 ‘아파트’가 글로벌 흥행에 성공 하면서 빌보드 HOT100 기준 8위를 기록했는데, BTS의 지민과 정국의 입대 전 각각의 솔로 앨범이 모두 빌보드 HOT100 1위를 기록했다. 또한, 지민의 입대 후 발매 앨범인 ‘Who’는 14주 연속 빌보드에 차트인 중이다.

실적 관점에서 보면 동방신기/빅뱅의 사례와 는 다른 점이 있는데, 코로나 전후로 콘서트 티켓 가격이 상당히 인상되면서 BTS 슈가의 입대 전 투어의 평균 티켓 가격은 약 20만원으로 추정된다. BTS의 연간 투어 250만명, 약 22만원의 티켓 가격을 가정하면 단순 콘서트 매출로만 약 6,000억원 이상이 가능할 것이 다. 또한, 내년에는 한국/일본/라틴 등에서 2~3팀 남자 신인 그룹 데뷔도 예상된다.

‘뉴진스’에 가려진 ‘KATSEYE’ 성장 지표에 집중할 시점(유진투자증권)

엔터 4사 주가는 3Q24를 기점으로 우상향 트랜드로 전환될 것이라 전망한다.

25년 KPOP 대표 아티스트 IP(BTS/BLACKPINK) 컴백, 신사업 분야의 성공적인 시장 안착, 中 공 구 회복에 따른 기저 효과, 밸류업 지수 편입에 따른 수급 개선 효과까지 우호적인 대내외 시장 환경이 조성되기 때문이다.

업종 내 최선호주로 ‘하이브’를 제시한다.

1) BTS 완전체 컴백에 기인 내년도 실적 성장성이 가파를 것이라 전망되며, 2) 플랫폼(구독 모델 도입) 수익화에 따른 추가적인 실적 개선세도 기대되고, 3) 현지화 그룹(KATSEYE)의 성공적인 글로벌 시장 안착을 증명해 K-엔터의 밸 류에이션 리레이팅을 주도할 것이라 기대하기 때문이다.

‘뉴진스’에 가려진 ‘KATSEYE’ 성장 지표에 집중할 시점이다. 지난 8월 발매한 EP1집 ‘SIS’의 성과 지표가 빠르게 올라오는 중이다. 현재 스포티파이 월 청취자 수 1,100만명을 돌파해 국내 K-pop 1티어 수준을 넘어서고 있으며, 북미 앨범 판 매량도 10만장을 넘어서는 등 글로벌 흥행이 기대되는 성장 지표가 확인되고 있다.

'주식, ETF > 여행, 엔터, 플랫폼' 카테고리의 다른 글

| 하이브 주가 전망 ; 스트리밍 매출 급성장, 위버스 등 신사업 기대, BTS완전체 가시성 증대 (1) | 2023.11.03 |

|---|---|

| JYP 엔터 리포트 리뷰 ; 역대 최대 공연모객수 예상, 스트레이키즈 음반 성공 (0) | 2023.10.24 |

| 카카오 주요 투자지표 정리 ; 성장성 둔화 (0) | 2023.05.08 |

| 네이버 주가의 동력은 무엇이 있나? (0) | 2023.04.17 |

| 네이버 AI ; 서치GPT 출시가 주가를 끌어 갈 수 있을까? (1) | 2023.04.17 |